#Pubphol101 Ep.14 7 คัพท์ใหม่ต้องรู้ ที่จะมาช่วยกองทุนช่วงตลาดผันผวน

ศึกษาข้อมูลเพิ่มเติมได้ที่ https://bit.ly/3RnBQhp

#ป๊าอิก สอน #น้องปันผล จด :)

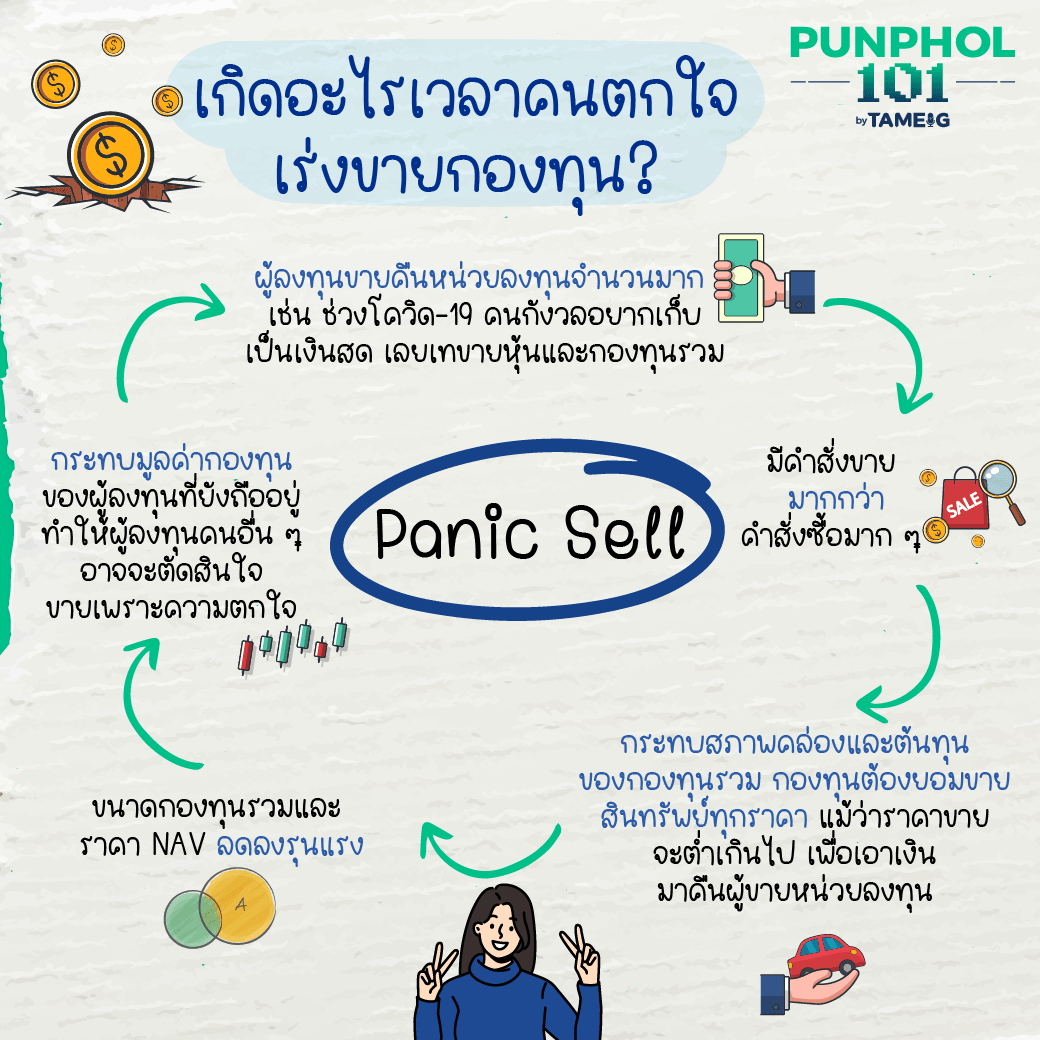

เกิดอะไร เวลาคนตกใจเร่งขายกองทุน?

– ผู้ลงทุนขายคืนหน่วยลงทุนจำนวนมาก

เช่น ช่วงโควิด-19 คนกังวลอยากเก็บเป็นเงินสด เลยเทขายหุ้นและกองทุนรวม

– มีคำสั่งขาย มากกว่าคำสั่งซื้อมาก ๆ

– กระทบสภาพคล่องและต้นทุนของกองทุนรวม กองทุนต้องยอมขายสินทรัพย์ทุกราคา แม้ว่าราคาขายจะต่ำเกินไป เพื่อเอาเงินมาคืนผู้ขายหน่วยลงทุน

– ขนาดกองทุนรวมและ ราคา NAV ลดลงรุนแรง

– กระทบมูลค่ากองทุนของผู้ลงทุนที่ยังถืออยู่ ทำให้ผู้ลงทุนคนอื่น ๆ อาจจะตัดสินใจขายเพราะความตกใจ

LMTs ช่วยบริหารความเสี่ยงสภาพคล่องของกองทุนยังไง?

เครื่องมือบริหารความเสี่ยงสภาพคล่องกองทุนรวม หรือ Liquidity Management Tools (LMTs)

– 7 เครื่องมือ เริ่มเดือน ก.ค.2565 ถูกนำมาใช้ในช่วงที่ตลาดผันผวนรุนแรง ที่การซื้อ / ขายกองทุนรวมมีปริมาณมากหรือเร็วกว่าปกติ

– โดยแต่ละกองทุนจะระบุเงื่อนไข และหลักเกณฑ์ในการใช้ LMTs ที่แตกต่างกัน ขึ้นกับแต่ละกองทุนไว้ในหนังสือชี้ชวน

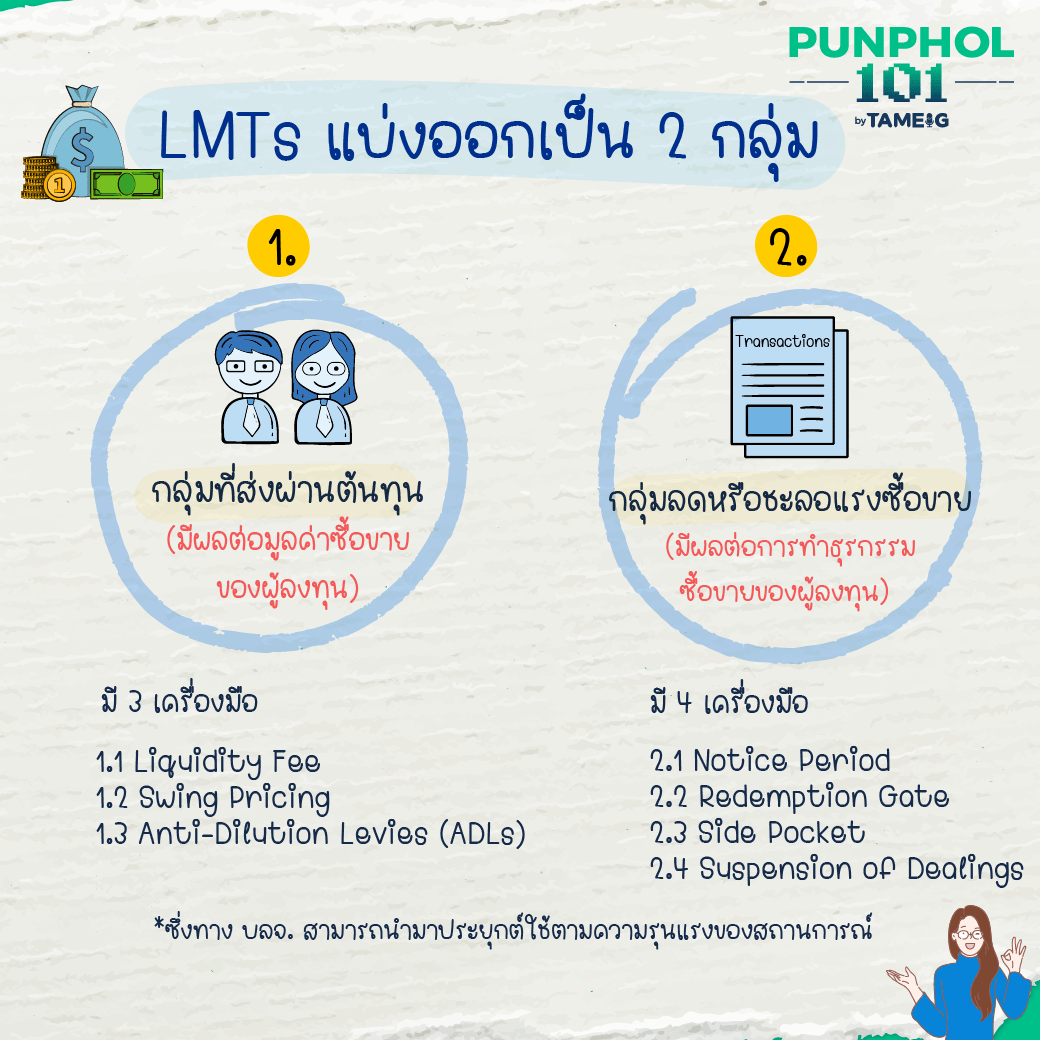

LMTs แบ่งออกเป็น 2 กลุ่ม

1. กลุ่มที่ส่งผ่านต้นทุน (มีผลต่อมูลค่าซื้อขายของผู้ลงทุน)

มี 3 เครื่องมือ

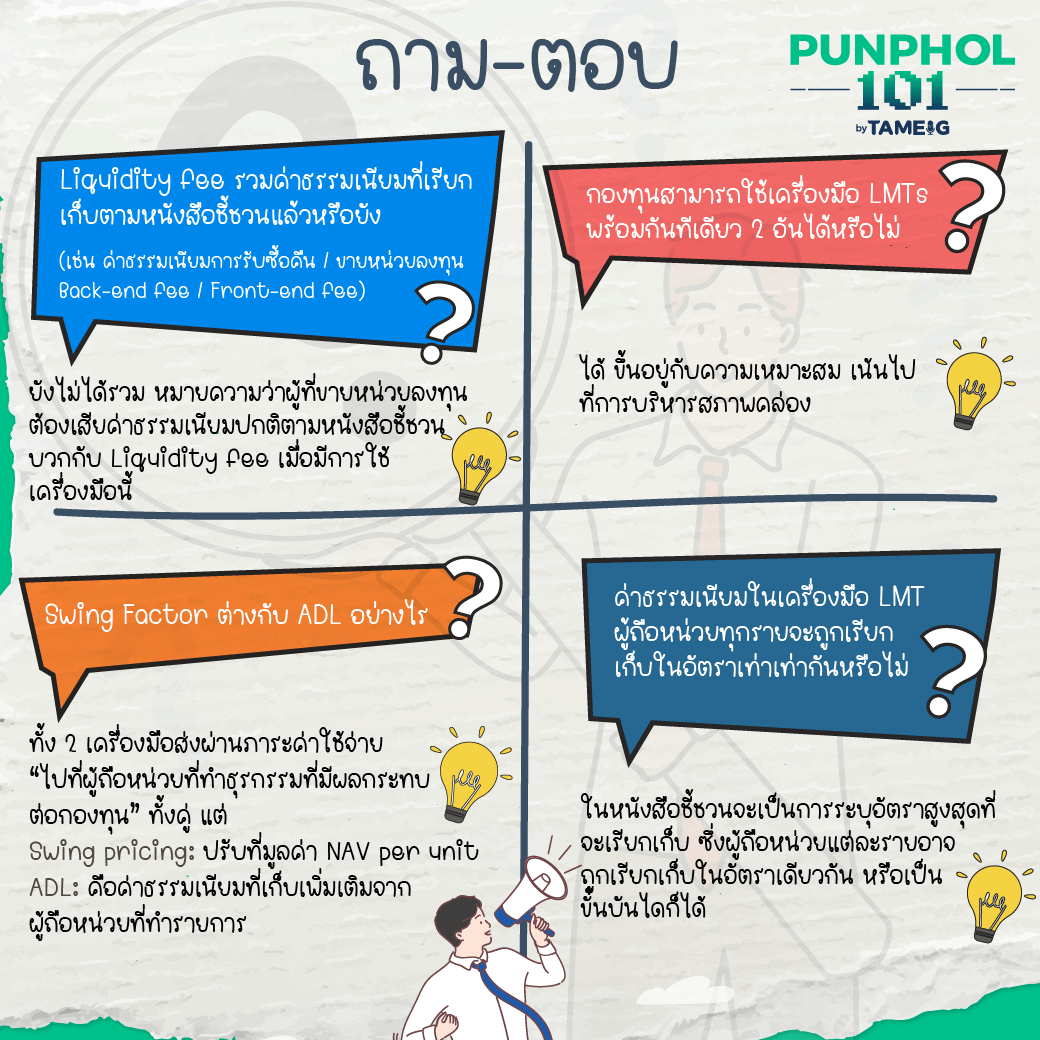

1.1 Liquidity Fee

1.2 Swing Pricing

1.3 Anti-Dilution Levies (ADLs)

2. กลุ่มลดหรือชะลอแรงซื้อขาย (มีผลต่อการทำธุรกรรมซื้อขายของผู้ลงทุน)

มี 4 เครื่องมือ

2.1 Notice Period

2.2 Redemption Gate

2.3 Side Pocket

2.4 Suspension of Dealings

ซึ่งทาง บลจ. สามารถนำมาประยุกต์ใช้ตามความรุนแรงของสถานการณ์

มีผลต่อมูลค่าซื้อขายของผู้ลงทุน

1.1 Liquidity Fee

คือ ค่าธรรมเนียมที่ขายคืน/สับเปลี่ยนหน่วยลงทุนออกเกินปริมาณ และ/หรือ ก่อนระยะเวลาที่กำหนด

หลักการ:

ค่าธรรมเนียมที่เก็บผู้ถือหน่วยที่ “ขายคืน/สับเปลี่ยนหน่วยลงทุนออกเกินปริมาณ” และ / หรือ “ขายก่อนระยะเวลาที่กำหนด”

ค่าธรรมเนียมนี้จะกลับเข้าไปในกองทุนรวม เป็นการให้ผู้ขายหน่วยลงทุนที่ผิดเงื่อนไข รับต้นทุนการปรับพอร์ตที่มีผลกระทบต่อกองทุนรวมและปกป้องผู้ถือหน่วยที่ไม่ได้ซื้อขายในช่วงตลาดผันผวน

ปริมาณและระยะเวลาที่กำหนดสำหรับแต่ละกองทุนรวมอาจจะไม่เท่ากัน ขึ้นกับเงื่อนไขที่ระบุในหนังสือชี้ชวนของแต่ละกองทุน (ซึ่งจะระบุเป็นอัตราสูงสุดที่จะเรียกเก็บ)

ปริมาณที่กำหนด: คำนวณจากยอดรวมมูลค่าขายหน่วยลงทุน และ/หรือ สับเปลี่ยนกองของผู้ถือหน่วยแต่ละราย ผ่านทุกช่องทางในวันนั้น

ตัวอย่าง:

บลจ. ABC กำหนดในหนังสือชี้ชวนกองทุนรวม DEF ระบุเงื่อนไขกรณีผู้ถือหน่วยรายใด ขายคืน/สับเปลี่ยนหน่วยลงทุนออกเกิน 55 ล้านบาท จะเรียกเก็บ Liquidity Fee อัตราสูงสุดไม่เกิน 2% ของมูลค่าหน่วยลงทุน เพิ่มเติมจากค่าธรรมเนียมกองทุนอื่น ๆ โดยค่าธรรมเนียมส่วนนี้จะกลับเข้าไปในกองทุนรวม

1. กลุ่มที่ส่งผ่านต้นทุน (Pass on Transaction Cost)

มีผลต่อมูลค่าซื้อขายของผู้ลงทุน

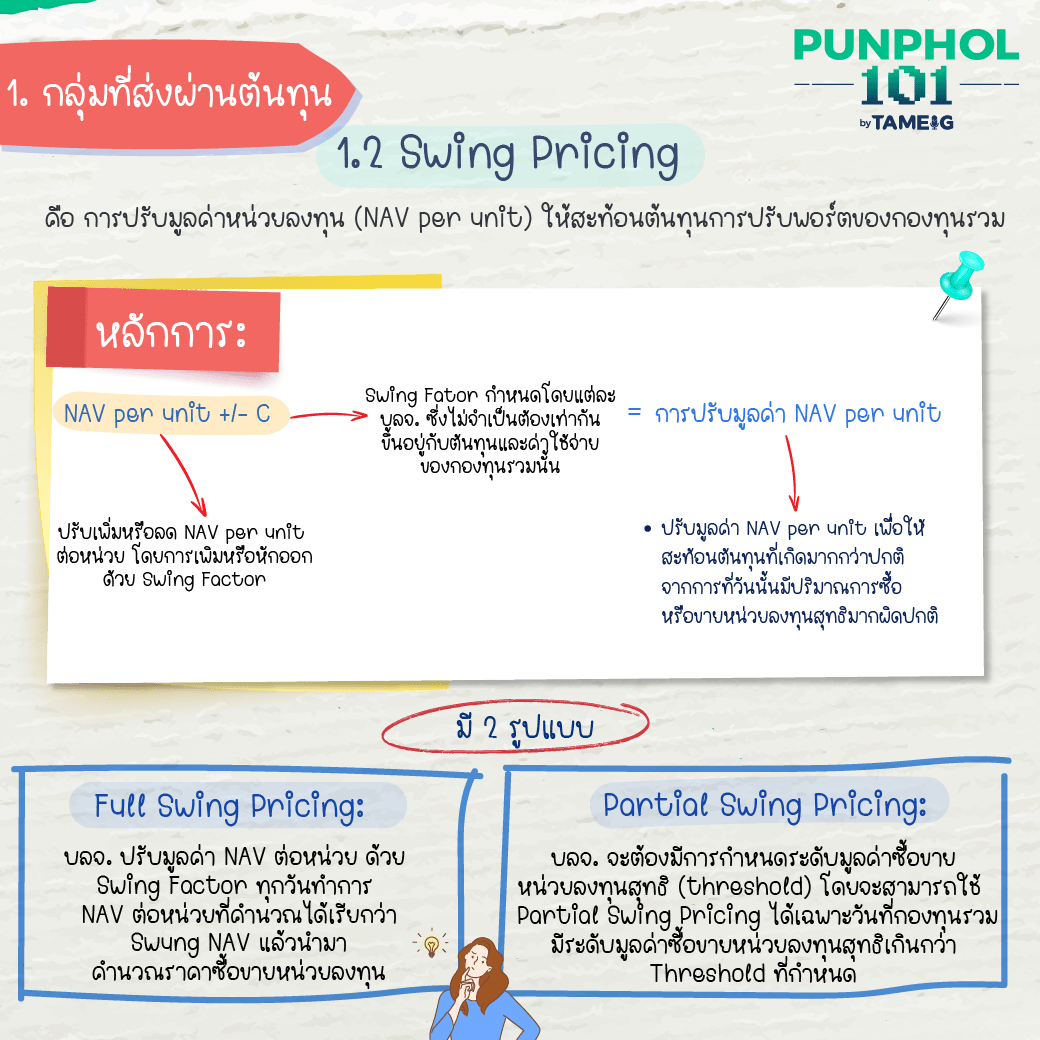

1.2 Swing Pricing

คือ การปรับมูลค่าหน่วยลงทุน (NAV per unit) ให้สะท้อนต้นทุนการปรับพอร์ตของกองทุนรวม

หลักการ:

– การปรับมูลค่า NAV per unit เพื่อให้สะท้อนต้นทุนที่เกิดมากกว่าปกติ จากการที่วันนั้นมีปริมาณการซื้อหรือขายหน่วยลงทุนสุทธิมากผิดปกติ

– การปรับเพิ่มหรือลด NAV per unit โดยการเพิ่มหรือหักออกด้วย Swing Factor

– Swing Fator กำหนดโดยแต่ละบลจ. ซึ่งไม่จำเป็นต้องเท่ากัน ขึ้นอยู่กับต้นทุนและค่าใช้จ่ายของกองทุนรวมนั้น

Swing Pricing มี 2 รูปแบบ

– Full Swing Pricing:

บลจ. ปรับมูลค่า NAV ต่อหน่วย ด้วย Swing Factor ทุกวันทำการ NAV ต่อหน่วยที่คำนวณได้เรียกว่า Swung NAV แล้วนำมาคำนวณราคาซื้อขายหน่วยลงทุน

– Partial Swing Pricing: บลจ. จะต้องมีการกำหนดระดับมูลค่าซื้อขายหน่วยลงทุนสุทธิ (threshold) โดยจะสามารถใช้ Partial Swing Pricing ได้เฉพาะวันที่กองทุนรวมมีระดับมูลค่าซื้อขายหน่วยลงทุนสุทธิเกินกว่า Threshold ที่กำหนด

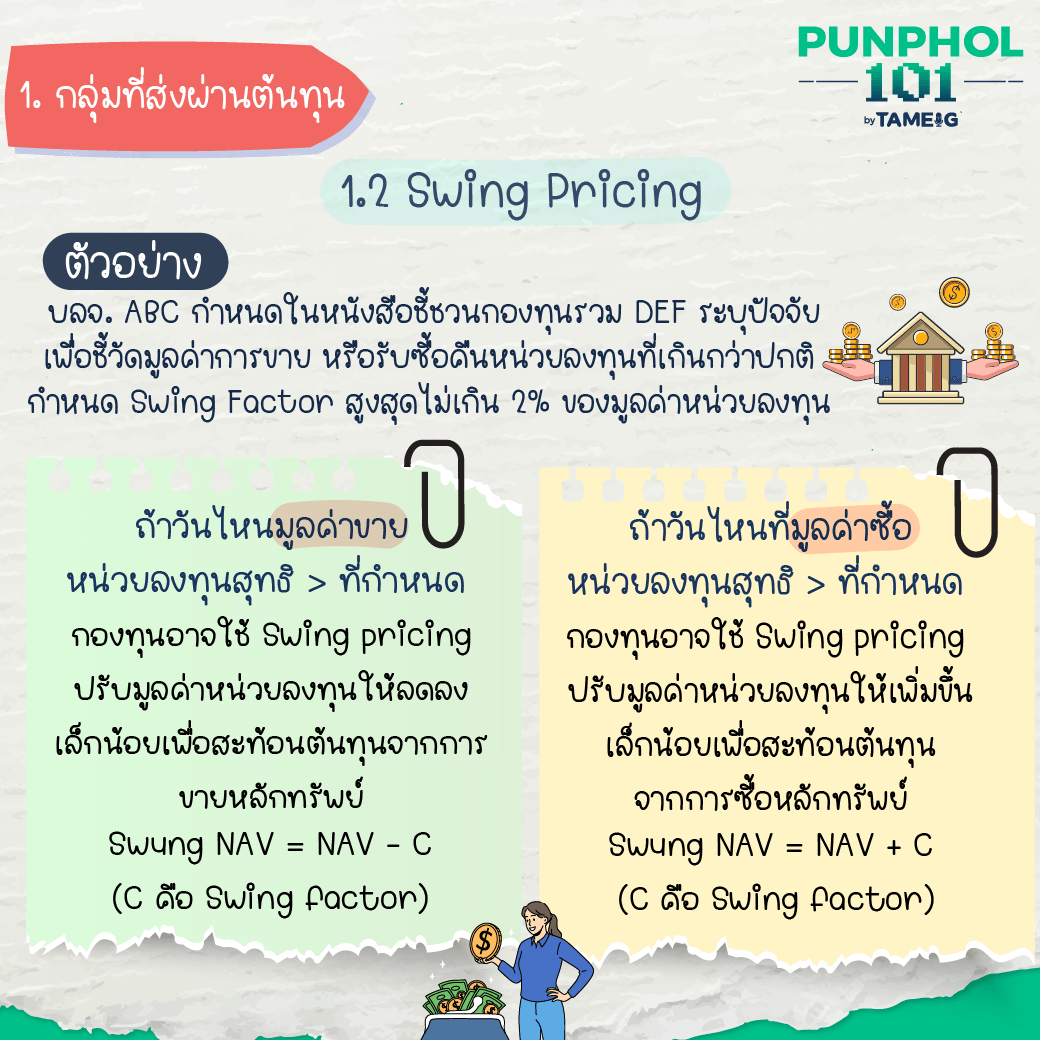

1.2 Swing Pricing

ตัวอย่าง:

บลจ. ABC กำหนดในหนังสือชี้ชวนกองทุนรวม DEF ระบุปัจจัยเพื่อชี้วัดมูลค่าการขาย หรือรับซื้อคืนหน่วยลงทุนที่เกินกว่าปกติ กำหนด Swing Factor สูงสุดไม่เกิน 2% ของมูลค่าหน่วยลงทุน

ถ้าวันไหนที่มูลค่าขายหน่วยลงทุนสุทธิ เกินกว่าที่กำหนด กองทุนอาจใช้ swing pricing ปรับมูลค่าหน่วยลงทุนให้ลดลงเล็กน้อย เพื่อสะท้อนต้นทุนจากการขายหลักทรัพย์

Swung NAV = NAV – C (C คือ Swing Factor)

ถ้าวันไหนที่มูลค่าซื้อหน่วยลงทุนสุทธิ เกินกว่าที่กำหนด กองทุนอาจใช้ Swing pricing ปรับมูลค่าหน่วยลงทุนให้เพิ่มขึ้นเล็กน้อย เพื่อสะท้อนต้นทุนจากการซื้อหลักทรัพย์

Swung NAV = NAV + C (C คือ Swing factor)

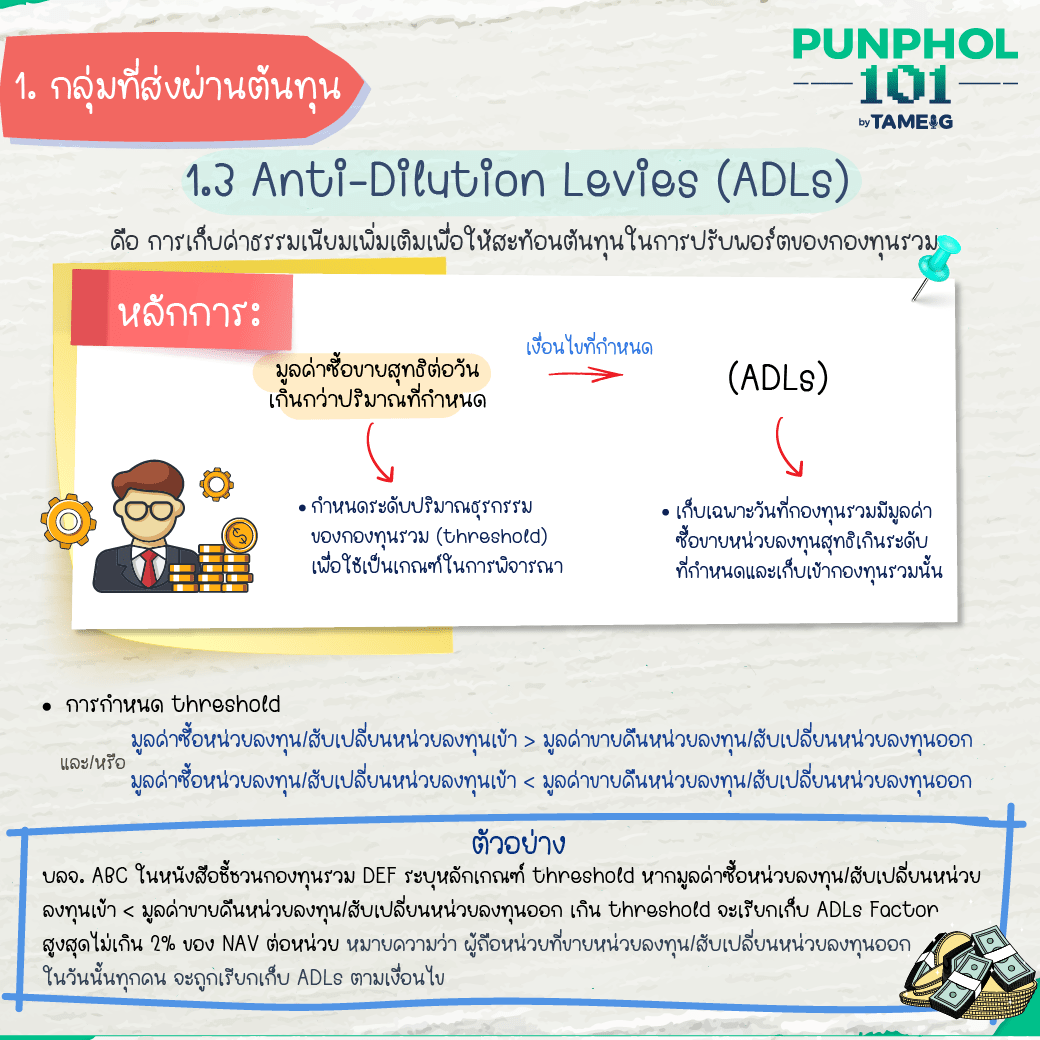

1.3 Anti-Dilution (ADLs)

คือ การเก็บค่าธรรมเนียมเพิ่มเติมเพื่อให้สะท้อนต้นทุนในการปรับพอร์ตของกองทุนรวม

หลักการ:

การเก็บค่าธรรมเนียมเพิ่มเติม ถ้ามูลค่าซื้อขายสุทธิต่อวันเกินกว่าปริมาณที่กำหนด

เก็บเฉพาะวันที่กองทุนรวมมีมูลค่าซื้อขายหน่วยลงทุนสุทธิเกินระดับที่กำหนดและเก็บเข้ากองทุนรวมนั้น

การกำหนด threshold

มูลค่าซื้อหน่วยลงทุน/สับเปลี่ยนหน่วยลงทุนเข้า > มูลค่าขายคืนหน่วยลงทุน/สับเปลี่ยนหน่วยลงทุนออก

มูลค่าซื้อหน่วยลงทุน/สับเปลี่ยนหน่วยลงทุนเข้า < มูลค่าขายคืนหน่วยลงทุน/สับเปลี่ยนหน่วยลงทุนออก

เก็บค่าธรรมเนียมนี้เพิ่มเติมจากผู้ถือหน่วยทุกคน ที่ทำรายการขาเดียวกับยอดสุทธิของวันนั้น

ตัวอย่าง:

บลจ. ABC ในหนังสือชี้ชวนกองทุนรวม DEF ระบุหลักเกณฑ์ threshold หากมูลค่าซื้อหน่วยลงทุน/สับเปลี่ยนหน่วยลงทุนเข้า < มูลค่าขายคืนหน่วยลงทุน/สับเปลี่ยนหน่วยลงทุนออก เกิน threshold จะเรียกเก็บ ADLs Factor สูงสุดไม่เกิน 2% ของ NAV ต่อหน่วย

หมายความว่า ผู้ถือหน่วยที่ขายหน่วยลงทุน/สับเปลี่ยนหน่วยลงทุนออกในวันนั้นทุกคน จะถูกเรียกเก็บ ADLs ตามเงื่อนไข

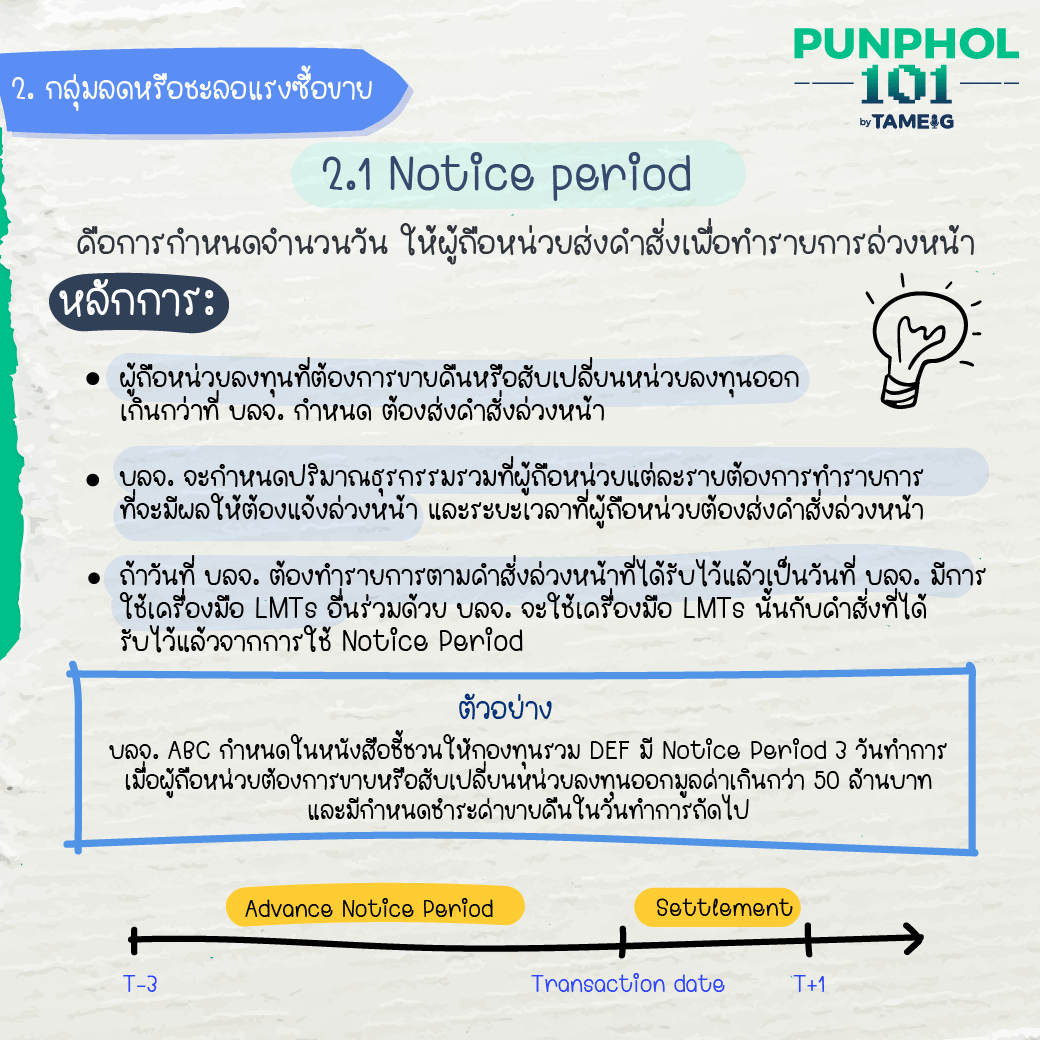

2.1 Notice period

คือการกำหนดจำนวนวัน ให้ผู้ถือหน่วยส่งคำสั่งเพื่อทำรายการล่วงหน้า

หลักการ:

– ผู้ถือหน่วยลงทุนที่ต้องการขายคืนหรือสับเปลี่ยนหน่วยลงทุนออกเกินกว่าที่ บลจ. กำหนด ต้องส่งคำสั่งล่วงหน้า

– บลจ. จะกำหนดปริมาณธุรกรรมรวมที่ผู้ถือหน่วยแต่ละรายต้องการทำรายการ ที่จะมีผลให้ต้องแจ้งล่วงหน้า และระยะเวลาที่ผู้ถือหน่วยต้องส่งคำสั่งล่วงหน้า

– ถ้าวันที่ บลจ.ต้องทำรายการตามคำสั่งล่วงหน้าที่ได้รับไว้แล้วเป็นวันที่ บลจ.มีการใช้เครื่องมือ LMTs อื่นร่วมด้วย บลจ. จะใช้เครื่องมือ LMTs นั้นกับคำสั่งที่ได้รับไว้แล้วจากการใช้ Notice Period

ตัวอย่าง:

บลจ. ABC กำหนดในหนังสือชี้ชวนให้กองทุนรวม DEF มี Notice Period 3 วันทำการ เมื่อผู้ถือหน่วยต้องการขายหรือสับเปลี่ยนหน่วยลงทุนออกมูลค่าเกินกว่า 50 ล้านบาท และมีกำหนดชำระค่าขายคืนในวันทำการถัดไป

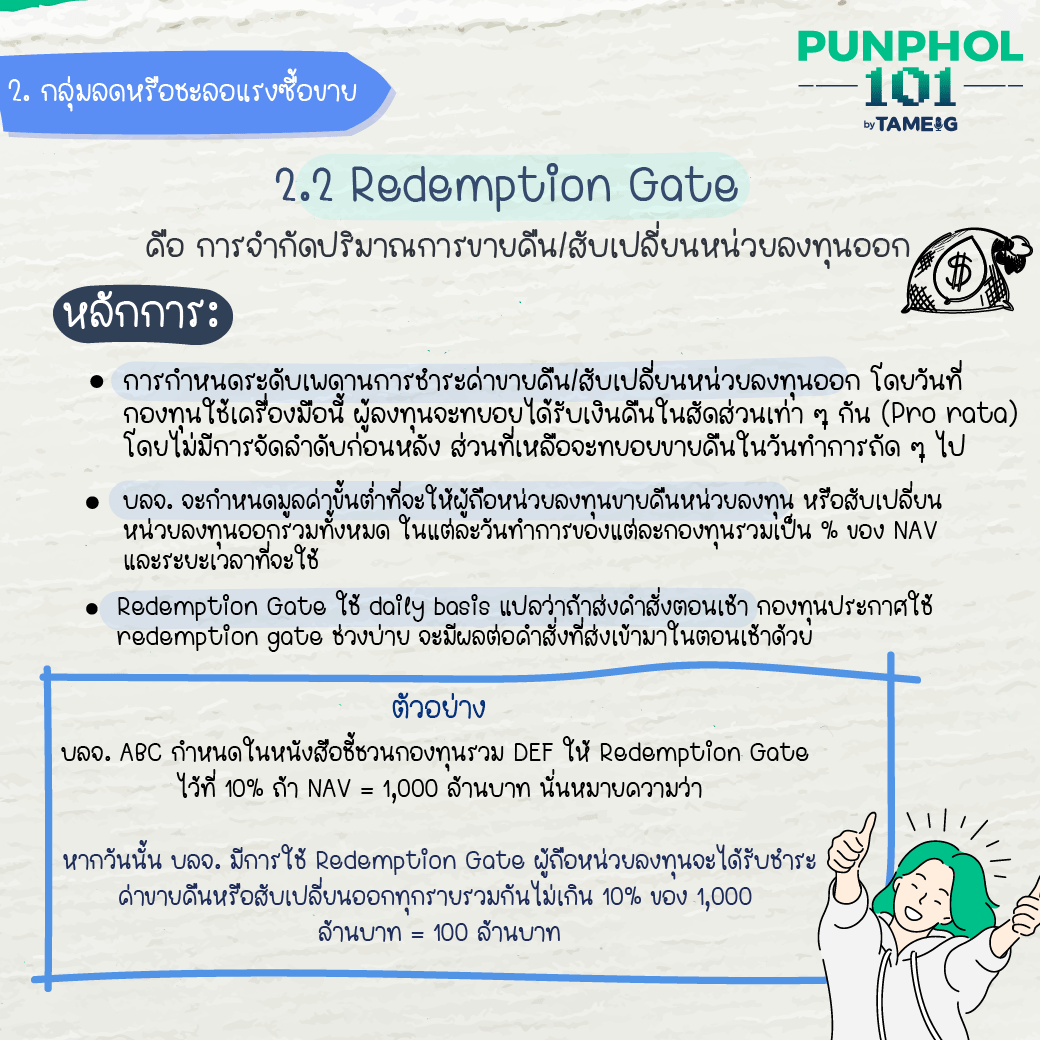

2.2 Redemption Gate

คือ การจำกัดปริมาณการขายคืน/สับเปลี่ยนหน่วยลงทุนออก

หลักการ:

– การกำหนดระดับเพดานการชำระค่าขายคืน/สับเปลี่ยนหน่วยลงทุนออก โดยวันที่กองทุนใช้เครื่องมือนี้ ผู้ลงทุนจะทยอยได้รับเงินคืนในสัดส่วนเท่า ๆ กัน (Pro rata) โดยไม่มีการจัดลำดับก่อนหลัง ส่วนที่เหลือจะทยอยขายคืนในวันทำการถัด ๆ ไป

– บลจ. จะกำหนดมูลค่าขั้นต่ำที่จะให้ผู้ถือหน่วยลงทุนขายคืนหน่วยลงทุน หรือสับเปลี่ยนหน่วยลงทุนออกรวมทั้งหมด ในแต่ละวันทำการของแต่ละกองทุนรวมเป็น % ของ NAV และระยะเวลาที่จะใช้

– Redemption Gate ใช้ daily basis แปลว่าถ้าส่งคำสั่งตอนเช้า กองทุนประกาศใช้ redemption gate ช่วงบ่าย จะมีผลต่อคำสั่งที่ส่งเข้ามาในตอนเช้าด้วย

ตัวอย่าง:

บลจ. ABC กำหนดในหนังสือชี้ชวนกองทุนรวม DEF ให้ Redemption Gate ไว้ที่ 10% ถ้า NAV = 1,000 ล้านบาท นั่นหมายความว่า

หากวันนั้น บลจ. มีการใช้ Redemption Gate ผู้ถือหน่วยลงทุนจะได้รับชำระค่าขายคืนหรือสับเปลี่ยนออกทุกรายรวมกันไม่เกิน 10% ของ 1,000 ล้านบาท = 100 ล้านบาท

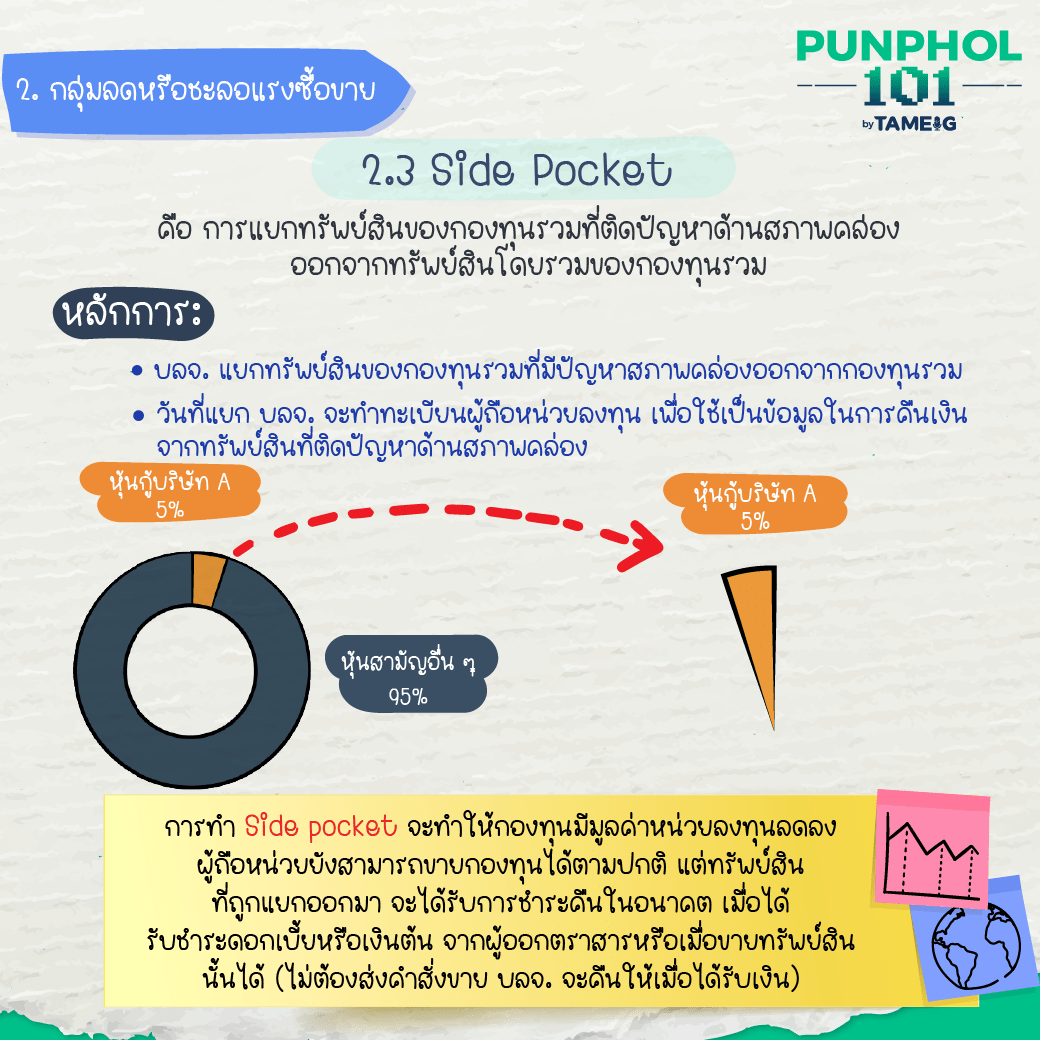

2.3 Side Pocket

คือ การแยกทรัพย์สินของกองทุนรวมที่ติดปัญหาด้านสภาพคล่องออกจากทรัพย์สินโดยรวมของกองทุนรวม

หลักการ

– บลจ.แยกทรัพย์สินของกองทุนรวมที่มีปัญหาสภาพคล่องออกจากกองทุนรวม

– วันที่แยก บลจ. จะทำทะเบียนผู้ถือหน่วยลงทุน เพื่อใช้เป็นข้อมูลในการคืนเงินจากทรัพย์สินที่ติดปัญหาด้านสภาพคล่อง

– การทำ Side pocket จะทำให้กองทุนมีมูลค่าหน่วยลงทุนลดลง ผู้ถือหน่วยยังสามารถขายกองทุนได้ตามปกติ แต่ทรัพย์สินที่ถูกแยกออกมา จะได้รับการชำระคืนในอนาคต เมื่อได้รับชำระดอกเบี้ยหรือเงินต้น จากผู้ออกตราสารหรือเมื่อขายทรัพย์สินนั้นได้ (ไม่ต้องส่งคำสั่งขาย บลจ. จะคืนให้เมื่อได้รับเงิน)

2.4 Suspension of Dealings

คือ การระงับการซื้อขายหน่วยลงทุนชั่วคราว

หลักการ

– การระงับการซื้อขายหน่วยลงทุนชั่วคราว ในวันที่ประกาศใช้ เพื่อจำกัดผลกระทบจากความตื่นตระหนกจากความผันผวนของตลาด

– รวมทั้งคำสั่งซื้อขายหน่วยที่ทำไว้แล้ว และคำสั่งที่กำลังจะทำ

– ระยะเวลาระงับการซื้อขายหน่วยลงทุนได้ไม่เกิน 5 วันทำการ เว้นแต่ได้รับผ่อนผันจากสำนักงาน ก.ล.ต.

ในการนำเครื่องมือ Suspension of Dealings มาใช้ จะต้องเข้าเกณฑ์ที่สำนักงาน ก.ล.ต. ประกาศไว้

สรุป

– จุดประสงค์หลักของการใช้ LMTs

เพื่อความเป็นธรรมและปกป้องผลประโยชน์โดยรวมของกองทุนรวมและผู้ถือหน่วยลงทุน ในช่วงที่มีปริมาณธุรกรรมของกองทุนรวมสูงผิดปกติ หรือตลาดมีความผันผวนผิดปกติ

– การใช้เครื่องมือ LMTs ในแต่ละกองทุนจะแตกต่างกัน

-ใช้เมื่อ: ธุรกรรมในกองทุนรวมสูงเกินปกติหรือตลาดโดยรวมมีความผันผวนผิดปกติ

-ใช้เพื่อ: ลดผลกระทบรุนแรงจนถึงขั้นต้องปิดกองทุนและลดผลกระทบต่อเนื่องในวงกว้าง (Systemic Risk) และเพื่อ

-ความเป็นธรรมและประโยชน์โดยรวมของผู้ถือหน่วยลงทุน

– ลักษณะและแนวทางการใช้เครื่องมือ LMTs ของแต่ละกองทุนสามารถดูได้จากใน “หนังสือชี้ชวน”